Ο οίκος αξιολόγησης εκτιμά ότι οι πληρωμές τόκων θα παραμείνουν χαμηλές μέχρι το 2026

Αν και οι προειδοποιήσεις για την πορεία του χρέους πολλών χωρών της ευρωζώνης αυξάνονται, ο οίκος αξιολόγησης Standard & Poor’s καθησυχάζει την Ελλάδα, καθώς και την Πορτογαλία, εκτιμώντας ότι το κόστος αποπληρωμής των τόκων θα παραμείνει περιορισμένο μέχρι το 2026.

Όπως εξηγεί, αυτό θα υποστηριχθεί από ένα σημαντικό μερίδιο φθηνότερου χρέους που προκύπτει από δάνεια από άλλες κυβερνήσεις (περίπου 20% στην περίπτωση της Πορτογαλίας και 75% στην περίπτωση της Ελλάδας) και την αναμενόμενη μείωση του δημόσιου χρέους σε σχέση με το ΑΕΠ. (το επιτόκιο μειώνεται μηχανικά ως αποτέλεσμα της μείωσης του ανεξόφλητου χρέους). Στην πραγματικότητα, η Ελλάδα θα επωφεληθεί επίσης από μια πολύ μεγάλη μέση διάρκεια λήξης περίπου 20 ετών, η οποία παρατείνει το χρόνο πριν οι υψηλότερες αποδόσεις (λόγω των επιτοκίων της ΕΚΤ) μεταφραστούν σε πληρωμές τόκων.

Υψηλά επίπεδα χρέους και ταχεία μείωση του χρέους: Ελλάδα, Κύπρος, Πορτογαλία

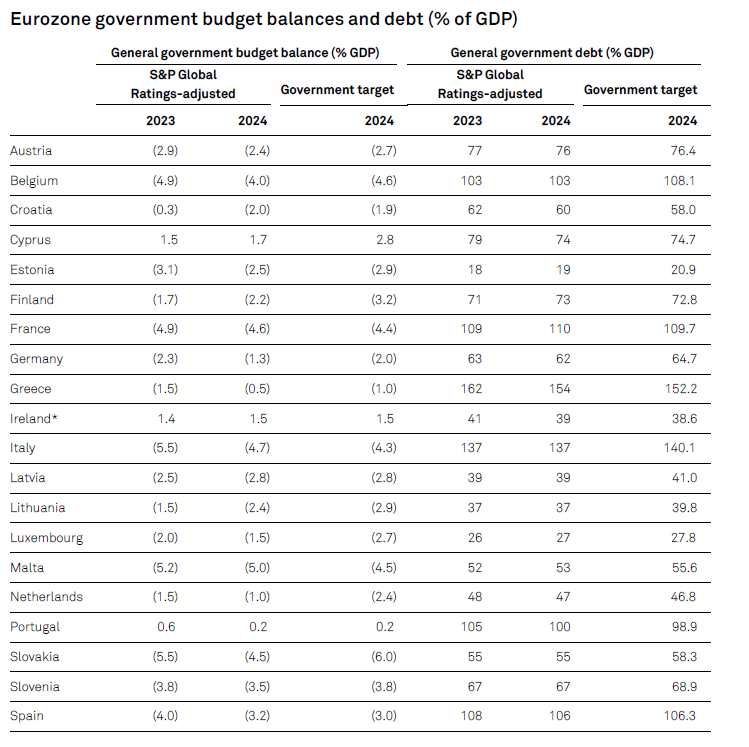

Η Ελλάδα, η Πορτογαλία και η Κύπρος έχουν ήδη φέρει το αυξημένο χρέος στο ΑΕΠ κάτω από τα προ πανδημίας επίπεδα (162% για την Ελλάδα το 2023, 105% για την Πορτογαλία και 79% για την Κύπρο). Αυτό το αποτέλεσμα ήταν αποτέλεσμα ισχυρής δημοσιονομικής εξυγίανσης.

Η Κύπρος κατέγραψε δημοσιονομικό πλεόνασμα το 2022, η Πορτογαλία το 2023, ενώ η Ελλάδα επέστρεψε σε πρωτογενές πλεόνασμα το 2022. Επιπλέον, η πρόοδος υποστηρίχθηκε από τη συγκρατημένη αντίδραση των τριών χωρών στους πληθωριστικούς κραδασμούς, μια ανθεκτική οικονομία με γνώμονα τον τουρισμό και τον σημαντικό πληθωρισμό αυξήσεις στα δημόσια έσοδα υψηλότερες από τον προϋπολογισμό.

Οι κυβερνήσεις θα αντιμετωπίσουν κοινές προκλήσεις καθώς προσπαθούν να ξεκινήσουν μια πορεία μείωσης του χρέους

Το Επιμελητήριο αναμένει ότι το 2024 αυτές οι τρεις χώρες θα καταγράψουν πρωτογενή δημοσιονομικά πλεονάσματα που θα υπερβαίνουν το 2% του ΑΕΠ. Ωστόσο, δεδομένης της ήδη σημαντικής δημοσιονομικής εξυγίανσης μετά την πανδημία, η πρόσθετη δημοσιονομική βελτίωση το 2025 είναι πιθανό να είναι λιγότερο σημαντική. -2026. Ωστόσο, η περαιτέρω βελτίωση των δημόσιων οικονομικών σε αυτές τις χώρες θα μπορούσε να προκαλέσει θετικές δραστηριότητες αξιολόγησης.

Κλειδί το 2024

Το 2024 θα είναι μια σημαντική χρονιά για τα δημόσια οικονομικά στη ζώνη του ευρώ. Οι συνθήκες που σχετίζονται με την πανδημία του Covid-19 και τον πόλεμο Ρωσίας-Ουκρανίας (και η επακόλουθη αύξηση των τιμών της ενέργειας) δίνουν τη θέση τους σε ολοένα και πιο φυσιολογικές μακροοικονομικές συνθήκες και πτώση του πληθωρισμού.

Ωστόσο, οι επακόλουθες κρίσεις αύξησαν τις ανησυχίες για το επίπεδο χρέους ορισμένων χωρών. Η S&P Global Ratings αναμένει ότι αυτές οι ανησυχίες, σε συνδυασμό με την τρέχουσα αυστηροποίηση της νομισματικής πολιτικής από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ), θα απαιτήσουν από τις χώρες της ΕΕ να επικεντρωθούν στη δημοσιονομική εξυγίανση.

Το δημοσιονομικό πλαίσιο ήρθε επίσης στο προσκήνιο της ατζέντας της ΕΕ με την επανεισαγωγή φέτος των ευρωπαϊκών δημοσιονομικών κανόνων, οι οποίοι ανεστάλησαν το 2020. Αυτές οι δημοσιονομικές απαιτήσεις αποσκοπούν στη διασφάλιση της δημοσιονομικής πειθαρχίας στην ΕΕ. Οι νέοι κανόνες εισάγουν μεγαλύτερη ευελιξία σε σύγκριση με την προηγούμενη έκδοση, αλλά η επανεισαγωγή τους σημαίνει ότι οι χώρες της ευρωζώνης με μέτρια έως υψηλά επίπεδα δημόσιου χρέους θα τεθούν υπό μεγαλύτερο έλεγχο και πίεση για μείωση του χρέους.

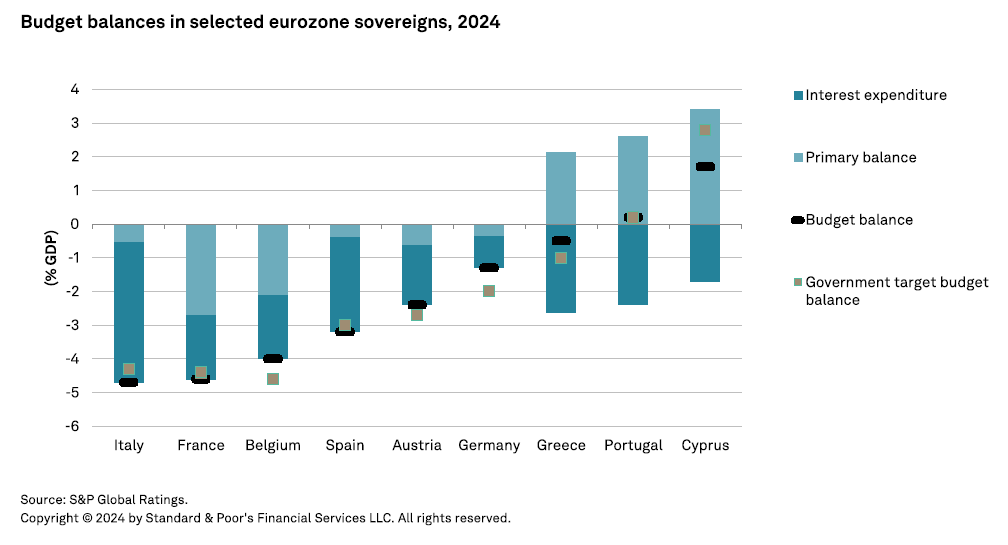

Οι κυβερνήσεις θα αντιμετωπίσουν κοινές προκλήσεις καθώς προσπαθούν να ξεκινήσουν μια πορεία μείωσης του χρέους. Το υψηλότερο κόστος τόκων θα επιβαρύνει τους προϋπολογισμούς και η χαμηλή οικονομική ανάπτυξη θα μειώσει την αύξηση των κρατικών εσόδων. Στο παρασκήνιο κρύβονται μακροπρόθεσμες πιέσεις δαπανών, συμπεριλαμβανομένης της αύξησης του κόστους που σχετίζεται με τη γήρανση του πληθυσμού, της πίεσης για αύξηση των αμυντικών δαπανών και της ανάγκης για νέες επενδύσεις (συμπεριλαμβανομένης της μετάβασης σε πιο πράσινη ενέργεια και της ψηφιοποίησης των ευρωπαϊκών οικονομιών).

Διαφορές

Υπάρχουν σημαντικές διαφορές μεταξύ των χωρών, ιδίως όσον αφορά το χρέος και την πολιτική βούληση να επιτευχθεί δημοσιονομική εξυγίανση. Ως εκ τούτου, η πρόοδος προς τη βελτίωση των προϋπολογισμών μπορεί να αποδειχθεί άνιση.

Η Ελλάδα (BBB-/σταθερό), η Κύπρος (BBB/θετικό) και η Πορτογαλία (BBB+/θετικό) μειώνουν ήδη ραγδαία το δημόσιο χρέος, αν και από σημαντικά υψηλά επίπεδα, και η μείωση αυτή αναμένεται να συνεχιστεί. Η Ιταλία (ΒΒΒ/σταθερό) και η Ισπανία (Α/σταθερή) επιδιώκουν λιγότερο φιλόδοξες τροχιές μείωσης του χρέους, ενώ οι δείκτες δημόσιου χρέους προς ΑΕΠ στη Γαλλία (ΑΑ/αρνητικό) και στο Βέλγιο (ΑΑ/σταθερό) είναι πιθανό να παραμείνουν στάσιμοι χωρίς επιπλέον δημοσιονομική εξυγίανση.

Εν τω μεταξύ, το επιμελητήριο αναμένει μόνο ήπια μείωση του χρέους στη Γερμανία (AAA/Stable) και στην Αυστρία (AA+/Stable), οι οποίες επωφελούνται από πολύ χαμηλότερο επίπεδο χρέους και, κατά συνέπεια, ισχυρότερα δημοσιονομικά αποθέματα ασφαλείας.

Τα υψηλότερα επιτόκια αποτελούν νέα πρόκληση για τη δημοσιονομική εξυγίανση

Από τα μέσα του 2022, όταν η ΕΚΤ άρχισε να αυξάνει τα επιτόκια, οι αποδόσεις των κρατικών ομολόγων αυξήθηκαν, με αποτέλεσμα υψηλότερες πληρωμές τόκων για τις περισσότερες χώρες της ευρωζώνης. Αυτό είναι διαφορετικό από την κατάσταση πριν από την πανδημία, όπου σημειώθηκε σημαντική βελτίωση στις δημοσιονομικές επιδόσεις.

Ο πλήρης αντίκτυπος της μετάβασης σε υψηλότερα επιτόκια δεν θα μεταδοθεί πλήρως στις πληρωμές τόκων για περίπου οκτώ χρόνια, που είναι η μέση διάρκεια του ανεξόφλητου χρέους στη ζώνη του ευρώ. Το Σώμα υποστηρίζει ότι αυτή η μεγάλη διάρκεια και το χαμηλό μέσο κόστος του ανεξόφλητου χρέους είναι μια κληρονομιά της ποσοτικής χαλάρωσης που εισήγαγε η ΕΚΤ.

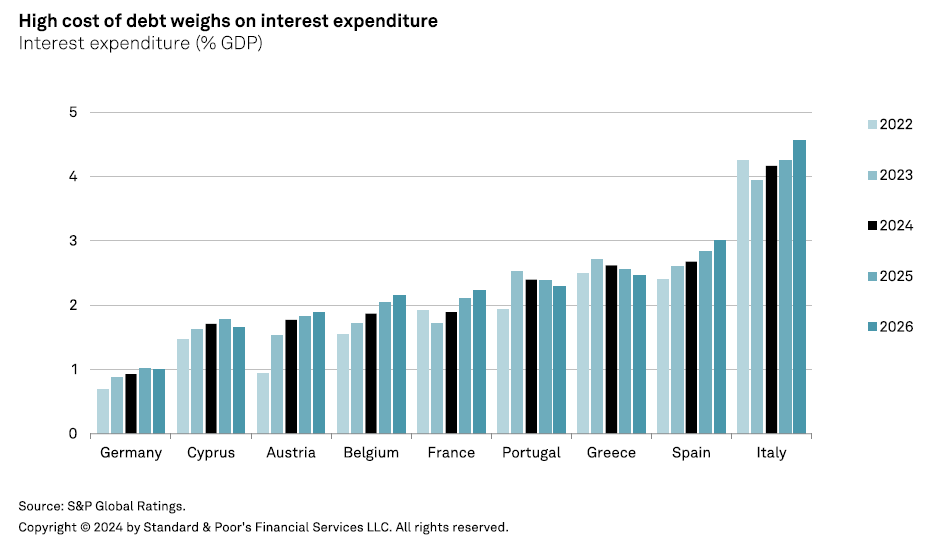

Ωστόσο, εκτιμά ότι οι υψηλότερες πληρωμές τόκων δεν θα επηρεάσουν τις χώρες της ευρωζώνης στον ίδιο βαθμό:

– Η Ιταλία και η Ισπανία, των οποίων οι πληρωμές τόκων το 2026 προβλέπονται σε 4,6% του ΑΕΠ και 3,0% αντίστοιχα, θα έχουν μερικά από τα υψηλότερα επιτόκια στη ζώνη του ευρώ. Η περαιτέρω μείωση του χρέους θα απαιτήσει πρόσθετα μέτρα μείωσης του ελλείμματος.

– Οι πληρωμές τόκων της Πορτογαλίας και της Ελλάδας, οι οποίες ήταν παρόμοιες με αυτές της Ισπανίας το 2022 (2,4% του ΑΕΠ), θα παραμείνουν χαμηλές μέχρι το 2026. Αυτό θα υποστηριχθεί από σημαντικό μερίδιο χαμηλότερου κόστους δανεισμού από άλλες κυβερνήσεις (περίπου 20% στην περίπτωση της Πορτογαλίας και 75% του ΑΕΠ). % για την Ελλάδα) και την αναμενόμενη μείωση του δημόσιου χρέους ως ποσοστό του ΑΕΠ (το επιτόκιο μειώνεται μηχανικά με τη μείωση του ανεξόφλητου χρέους). Η Ελλάδα θα επωφεληθεί επίσης από μια πολύ μεγάλη μέση διάρκεια λήξης περίπου 20 ετών, η οποία παρατείνει το χρόνο πριν τα υψηλότερα επιτόκια μεταφραστούν σε πληρωμές τόκων.

– Οι πληρωμές τόκων/ΑΕΠ της Κύπρου θα πρέπει επίσης να αποδειχθούν περιορισμένες για λόγους παρόμοιους με αυτούς που επηρεάζουν την Ελλάδα και την Πορτογαλία, αν και σε χαμηλότερα επίπεδα κάτω του 2% του ΑΕΠ λόγω χαμηλότερων επιπέδων χρέους.

– Οι πληρωμές τόκων/ΑΕΠ στη Γαλλία και το Βέλγιο θα αυξηθούν πάνω από 2% έως το 2026 λόγω υψηλότερων αποδόσεων και στάσιμων επιπέδων χρέους. Εν τω μεταξύ, η Αυστρία θα δει απότομη αύξηση στις πληρωμές τόκων/ΑΕΠ, αν και ο λόγος θα παραμείνει κάτω του 2%.

– Οι πληρωμές τόκων της Γερμανίας θα αυξηθούν, αλλά θα παραμείνουν κάτω από το 1% του ΑΕΠ μέχρι το 2026. Αυτή η μέτρια αύξηση οφείλεται στα χαμηλά επίπεδα χρέους.

Περαιτέρω αυξήσεις στο κόστος του χρέους θα εξαρτηθούν από τον ρυθμό ποσοτικής σύσφιξης

Φαίνεται πιθανό ότι τα επιτόκια της ΕΚΤ έχουν κορυφωθεί, αν και το Σώμα δεν αναμένει από τις νομισματικές αρχές να αρχίσουν να μειώνουν τα επιτόκια πριν από τα μέσα του 2024. Η ποσοτική σύσφιξη της ΕΚΤ που ξεκίνησε τον Μάρτιο του 2023 θα μπορούσε να επιταχυνθεί εάν η ΕΚΤ μειώσει τα επιτόκια πιο γρήγορα και επανεπενδύσει σε κρατικά ομόλογα που λήγουν , οι οποίες καλύπτονταν αρχικά από το Πανδημικό Πρόγραμμα Προμηθειών Έκτακτης Ανάγκης (PEPP) που ξεκίνησε τον Μάρτιο του 2020.

Υπό αυτό το πρίσμα, η ταχύτερη ποσοτική σύσφιξη θα μπορούσε να οδηγήσει σε υψηλότερες αποδόσεις ομολόγων και πληρωμές τόκων. Ωστόσο, το Επιμελητήριο πιστεύει ότι η ΕΚΤ θα προσπαθήσει να αποφύγει τον χρηματοοικονομικό κατακερματισμό, που θα μπορούσε να συμβεί σε περίπτωση άνισης μετάδοσης της νομισματικής πολιτικής της ΕΚΤ σε ολόκληρη τη ζώνη του ευρώ. Αυτός ο κατακερματισμός μπορεί να οδηγήσει σε πιο απότομη αύξηση των αποδόσεων σε ορισμένες χώρες (συνήθως εκείνες με ασθενέστερη πίστωση).

Ωστόσο, ο αντίκτυπος μιας ενδεχόμενης πιο ενεργούς αυστηροποίησης της νομισματικής πολιτικής από την ΕΚΤ στις συνθήκες δανεισμού του δημοσίου δεν αναμένεται να είναι συμμετρικός με τις επιπτώσεις της ποσοτικής χαλάρωσης. Αυτό συμβαίνει, μεταξύ άλλων, διότι η ενεργός εκποίηση θα ήταν πολύ πιο σταδιακή από τον ταχύ ρυθμό των αγορών περιουσιακών στοιχείων κατά την περίοδο της ποσοτικής χαλάρωσης. Επιπλέον, η σύσφιξη θα γίνει στο πλαίσιο σταθερής οικονομικής ανάπτυξης και αναμενόμενης μείωσης της καθαρής προσφοράς κρατικών ομολόγων.

Πηγή: ΟΤ