Τζόναθαν Λέβιν

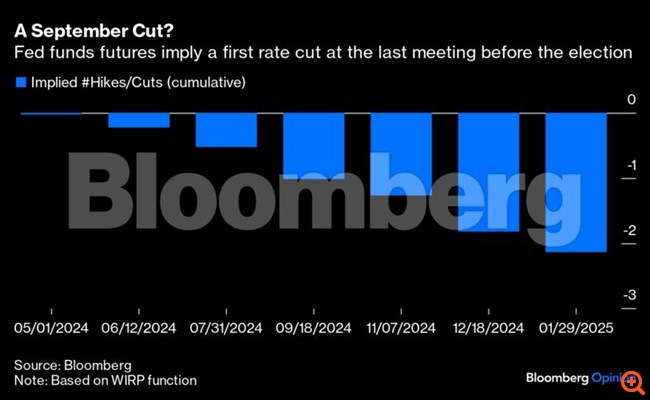

Η Federal Reserve Bank (Fed) αντιμετωπίζει ένα πρόβλημα που επιδεινώνεται μέρα με τη μέρα. Μετά από έναν ακόμη μήνα ανοδικών στοιχείων για τον πληθωρισμό, οι αγορές προβλέπουν τώρα ότι η κεντρική τράπεζα δεν θα μειώσει τα επιτόκια τουλάχιστον μέχρι τα μέσα Σεπτεμβρίου, όταν οι υπεύθυνοι χάραξης πολιτικής θα συναντηθούν για τελευταία φορά πριν από τις γενικές εκλογές της 5ης Νοεμβρίου μεταξύ του σημερινού προέδρου των ΗΠΑ Τζο Μπάιντεν και του πρώην προέδρου. Ο Ντόναλντ Τραμπ σε μια εποχή που σίγουρα θα υπάρξουν πολλές κατηγορίες για πολιτική παρέμβαση. Θα επιλέξουν λοιπόν οι υπεύθυνοι χάραξης πολιτικής τι είναι καλύτερο για τη φήμη τους και τη φήμη των θεσμών τους ή για την οικονομία; Η απάντηση πρέπει να είναι εύκολη.

Fed ανεξαρτησίας από την πολιτική

Η Fed λειτουργεί ως ανεξάρτητος και απολιτικός οργανισμός με δύο στόχους νομισματικής πολιτικής: πλήρη απασχόληση και σταθερές τιμές. Σε μια βαθιά διχασμένη χώρα, είναι αφελές να πιστεύουμε ότι ακόμη και οι κεντρικοί τραπεζίτες μπορούν να αποκλείσουν εντελώς την πολιτική, αλλά η Fed του προέδρου Jerome Powell έχει κάνει μια αξιοθαύμαστη δουλειά μέχρι στιγμής. Ο Πάουελ, ένας Ρεπουμπλικανός που διορίστηκε από τον Τραμπ, έπρεπε να είναι ευέλικτος όταν ο πρώην πρόεδρος ζήτησε δημόσια χαμηλότερα επιτόκια κατά τη διάρκεια του εμπορικού πολέμου του Λευκού Οίκου με την Κίνα. Στη συνέχεια, κατά τη διάρκεια της διακυβέρνησης Μπάιντεν, δέχτηκε πυρά από Δημοκρατικούς όπως η γερουσιαστής Ελίζαμπεθ Γουόρεν -μέλος της ισχυρής Επιτροπής Τραπεζών της Γερουσίας- για τη διατήρηση των επιτοκίων πολύ υψηλά για πάρα πολύ καιρό, κάτι που πίστευε ότι έπληττε τους μέσους Αμερικανούς. Και στις δύο περιπτώσεις, ο Πάουελ αγνόησε τους πολιτικούς. Αλλά είναι πιο εύκολο να φαίνεσαι ουδέτερος χωρίς να κάνεις τίποτα, και φέτος η Fed μπορεί να αναγκαστεί να δράσει στην τελική φάση ενός τοξικού προεδρικού αγώνα.

Πώς φτάσαμε ως εδώ; Στην αρχή του έτους, φαινόταν πιθανό ότι η Fed θα άρχιζε να μειώνει τα επιτόκια το πρώτο εξάμηνο του 2024. Αλλά οι υπεύθυνοι χάραξης πολιτικής ήθελαν να δουν αρκετούς ακόμη μήνες δεδομένων για να βεβαιωθούν ότι η οικονομία ήταν σε καλό δρόμο για να επιστρέψει στον πληθωρισμό της 2%. στόχος. Δυστυχώς, τα νούμερα δεν ανταποκρίθηκαν στις προσδοκίες τους. Η έκθεση της Τετάρτης έδειξε ότι ο βασικός δείκτης τιμών καταναλωτή – ο οποίος δεν περιλαμβάνει τα τρόφιμα και την ενέργεια – αυξήθηκε 0,4% τον Μάρτιο σε σύγκριση με τον προηγούμενο μήνα, υπερβαίνοντας τις μέσες προβλέψεις των οικονομολόγων για τρίτο συνεχόμενο μήνα. Σύμφωνα με τα κριτήρια του Πάουελ, η Fed πρέπει ακόμα να δει ξεκάθαρα σημάδια αποπληθωρισμού πριν αναλάβει δράση – σημάδια που γίνονται όλο και πιο δύσκολο να εντοπιστούν.

Πληθωρισμός

Φυσικά, τα δεδομένα δεν ήταν αρκετά τρομακτικά για να αφαιρέσουν εντελώς τις περικοπές επιτοκίων από το τραπέζι και η άνοδος 12 μονάδων βάσης της Τετάρτης στις αποδόσεις των 10ετών ομολόγων μπορεί να είναι λίγο υπερβολική. Ο βασικός δείκτης τιμών καταναλωτή, 0,359%, μόλις ξεπέρασε τις μέσες προβλέψεις των οικονομολόγων για 0,3%. Είναι πιθανό ο πληθωρισμός να φαίνεται κάπως πιο ήμερος υπό το πρίσμα των διαρθρωτικών προσωπικών καταναλωτικών δαπανών, του μέτρου που προτιμά η Fed για τις αλλαγές στις τιμές καταναλωτή, επειδή οι υπηρεσίες υγειονομικής περίθαλψης υπολογίζονται διαφορετικά και η συνιστώσα του κόστους στέγασης έχει μικρότερη βαρύτητα.

Επιπλέον, ο λόγος για τον οποίο ο Δείκτης Τιμών Καταναλωτή (ΔΤΚ) ήταν υψηλότερος από τις προβλέψεις φαίνεται να οφείλεται σε μεγάλο βαθμό σε κατηγορίες που αναμένεται να υποχωρήσουν τους επόμενους μήνες. Ειδικότερα, η ασφάλιση οχημάτων και η συντήρηση και επισκευή αυτοκινήτων ευθύνονται για περίπου το ένα τρίτο του διαρθρωτικού πληθωρισμού και πιθανότατα ευθύνονται για τα περισσότερα από τα σφάλματα εκτίμησης. Και στις δύο περιπτώσεις, αυτό αντικατοπτρίζει την υστέρηση της αιχμής του πληθωρισμού αυτοκινήτων και ανταλλακτικών το 2022. Τέλος, τα επιτόκια εξακολουθούν να είναι πολύ υψηλότερα από το ποσοστό του πληθωρισμού και οι συμβατικές αρχές νομισματικής πολιτικής υποδηλώνουν ότι σε τέτοιες περιπτώσεις είναι σκόπιμο μια χειρουργική μείωση των επιτοκίων αποφυγή περιττών ζημιών στην οικονομία.

Πάουελ

Κατά μία έννοια, ο Πάουελ έχει ήδη αρχίσει να προετοιμάζει το αμερικανικό κοινό για μια δυνητικά δύσκολη πολιτική απόφαση τον Σεπτέμβριο. Στην ομιλία του στις 3 Απριλίου στο Stanford Graduate School of Business, τόνισε τη δέσμευση της Fed για διαφάνεια και ανεξαρτησία, επικαλούμενος εξέχουσα ακαδημαϊκή έρευνα που συνδέει την ανεξαρτησία της κεντρικής τράπεζας με τη βελτίωση των μακροοικονομικών επιδόσεων. Ακολουθούν οι δηλώσεις του Πάουελ (η υπογράμμιση δική μου):

Οι υπεύθυνοι χάραξης πολιτικής της Fed έχουν μακροχρόνιες θητείες που δεν είναι συγχρονισμένες με τους εκλογικούς κύκλους. Οι αποφάσεις μας δεν μπορούν να ανατραπούν από άλλους κλάδους της κυβέρνησης παρά μόνο μέσω νομοθεσίας. Αυτή η ανεξαρτησία μας επιτρέπει και μας απαιτεί να λαμβάνουμε αποφάσεις νομισματικής πολιτικής χωρίς να λαμβάνουμε υπόψη βραχυπρόθεσμους πολιτικούς λόγους.. Αυτή η ομοσπονδιακή ανεξαρτησία είναι και πρέπει να είναι διακριτή. Για τη Fed, η ανεξαρτησία είναι απαραίτητη για να εξυπηρετήσουμε το κοινό. Η ιστορία δείχνει ότι οι ανεξάρτητες κεντρικές τράπεζες έχουν καλύτερες οικονομικές επιδόσεις.

Fed και εκλογές

Τις τρεις δεκαετίες από τότε που η σύγχρονη Fed δημοσίευσε δημόσια τις αποφάσεις της για τα επιτόκια, σπάνια έκανε σημαντικές κινήσεις λίγο πριν από τις προεδρικές εκλογές. Οι κύριες εξαιρέσεις ήταν τα εκλογικά χρόνια του Μπους εναντίον. Kerry 2004 (η Fed ξεκίνησε έναν μακρύ και αναμενόμενο κύκλο αυξήσεων των επιτοκίων τον Ιούνιο, ο οποίος περιελάμβανε μια αύξηση λίγο πριν τις εκλογές) – η χρονιά του Obama vs. McCain 2008 (όταν η Fed μείωσε επιθετικά τα επιτόκια ενόψει της οικονομικής κρίσης) και το Obama vs. Romney το 2012 (όταν η Fed ανακοίνωσε νέο γύρο αγορών ομολόγων τον Σεπτέμβριο). Το 2016, η Fed περίμενε μετά τις γενικές εκλογές για να κάνει μια κίνηση. Είναι δύσκολο να εκτιμηθεί πόσο βοήθησε ή έβλαψε κάποια από αυτές τις αποφάσεις ένα συγκεκριμένο κόμμα, δεδομένου ότι η νομισματική πολιτική παρουσιάζει καθυστέρηση. Το πρόβλημα είναι η προοπτική.

Δέσμευση για ανεξαρτησία

Πιστεύω στη δέσμευση του Πάουελ για ανεξαρτησία. Αλλά ανησυχώ επίσης λίγο ότι η επιθυμία του να προστατεύσει την εικόνα της Fed μπορεί να τον κάνει να απομακρυνθεί από την εστίαση στις τιμές και την πλήρη απασχόληση. Για παράδειγμα, μπορεί να αισθάνεται την ανάγκη να αποφύγει μια μείωση επιτοκίων τον Σεπτέμβριο ακριβώς επειδή μπορεί να φαίνεται άσχημη. Αυτός είναι ένας δύσκολος δρόμος που πρέπει να αποφευχθεί πάση θυσία. Αντίθετα, ο Πάουελ θα πρέπει να διπλασιάσει τις προσπάθειές του για να εκπαιδεύσει το αμερικανικό κοινό σχετικά με τις θεμελιώδεις αρχές της Fed, να προετοιμαστεί για πολλή και άδικη κριτική και να λάβει γνώση ότι η ιστορία θα τον κρίνει σωστά αν εμμείνει στην αποστολή του.

Δημιουργία – Επιμέλεια: S. Ketijian