Μειώνοντας τις αναλογίες του χρέος Κάτω ΑΕΠ με τους ταχύτερους ρυθμούς στην Ευρώπη, κερδίζοντας όλο και υψηλότερες θέσεις στην κατάταξη οικοι ΑΞΙΟΛΟΓΗΣΗΣ και περαιτέρω μείωσή του κόστος εξυπηρέτησης δανείου Χώρα. Αυτοί είναι οι τρεις βασικοί στόχοι που έθεσε το οικονομικό επιτελείο στο βασικό ζήτημα της διαχείρισης του ελληνικού χρέους.

Στην αρχή της νέας χρονιάς η Ελλάδα πρέπει να παρουσιάσει κάμψη κατά σειρά 45 ποσοστιαίες μονάδες στον λόγο χρέους προς ΑΕΠ –από 205% του ΑΕΠ σε 160-161%– το οποίο συνέβαλε επίσης στην ανάκτηση της αξιολόγησης της επενδυτικής βαθμίδας. Ο πήχης τίθεται ακόμη υψηλότερα για τα επόμενα τρία χρόνια: η Ελλάδα να πλησιάσει ξανά τις πρώτες θέσεις στους πίνακες βαθμολογίας των έξι επιμελητηρίων – το 2009. δεσμούς έλαβε βαθμολογία Α πριν ξεκινήσει η κατάρρευση που τους έβαλε στον … κάδο απορριμμάτων-αλλά και για να εξασφαλιστεί ότι ο λόγος χρέους προς το GDP δεν είναι ο υψηλότερος στην Ευρώπη, η οποία θεωρείται εφικτή μέχρι το 2026. Περαιτέρω κινήσεις που θα συνεισφέρουν Θα πρέπει να αρχίσετε να εργάζεστε για την επίτευξη αυτού του στόχου αμέσως. Ήδη βρίσκονται σε εξέλιξη διαπραγματεύσεις με εταίρους στην Ευρώπη για τη χρήση ενός «μαξιλαριού» ταμειακών αποθεμάτων για τη χρηματοδότηση νέων πρόωρων αποπληρωμών του ελληνικού χρέους.

Με την πρώτη έκδοση ελληνικών ομολόγων του 2024 να έχει προγραμματιστεί για τα επόμενα 24ωρα -το ετήσιο πρόγραμμα δανεισμού προβλέπει εκδόσεις συνολικού ύψους 10 δισ. ευρώ για ολόκληρο το έτος- οι διαβουλεύσεις για τη χρηματοδότηση νέων πρόωρων αποπληρωμών του χρέους βρίσκονται σε πλήρη εξέλιξη. Στόχος ήταν τα διμερή δάνεια που συνήψε η Ελλάδα με χώρες της ευρωζώνης στο πλαίσιο της πρώτης συμφωνίας. Οι ετήσιες δόσεις για το 2024 και το 2025 καταβλήθηκαν στις αρχές Δεκεμβρίου και αυτή τη στιγμή διερευνάται η σκοπιμότητα πραγματοποίησης αυτής της πληρωμής τα επόμενα τρία χρόνια, αρχής γενομένης από φέτος. Κάθε ετήσια δόση «απαιτεί» 2,6 δισ. ευρώ. Το υπό εξέταση σχέδιο προβλέπει ότι η Ελλάδα θα χρησιμοποιήσει τα ταμειακά της αποθέματα (συμπεριλαμβανομένου του λεγόμενου hard cushion των 15,6 δισ. ευρώ που διατηρεί ο ESM, καθώς προορίζεται αποκλειστικά για την εξυπηρέτηση του χρέους) για την αποπληρωμή των ετήσιων και δύο ετήσιων δόσεων των διμερών δανείων. Το 2024, δόσεις από το 2026 και το 2027, το 2025, δόσεις από το 2028 και το 2029, κ.ο.κ. Αυτό το σχέδιο διασφαλίζει περαιτέρω μείωση του κόστους των τόκων για την εξυπηρέτηση του χρέους (δηλαδή τα διμερή δάνεια έχουν κυμαινόμενο επιτόκιο συνδεδεμένο με το EURIBOR και κοστίζουν επί του παρόντος περισσότερο από τα ομόλογα που μπορεί να εκδώσει η Ελλάδα), περιορίζει τις ετήσιες οικονομικές ανάγκες της χώρας και δημιουργεί προϋποθέσεις ώστε το χρέος να όχι μόνο αναλογικά προς το ΑΕΠ, αλλά και σε απόλυτο ποσό. Τι απαιτεί η υλοποίηση του σχεδίου; Ασχοληθείτε μαζί του Ευρωπαϊκός Μηχανισμός Σταθερότηταςτι πρέπει να γίνει άμεσα.

Τοκοφόροι λογαριασμοί

Εκτός από τις πρόωρες αποπληρωμές των διμερών δανείων, βασικός στόχος για φέτος είναι και η μείωση των βραχυπρόθεσμων υποχρεώσεων, η οποία θα επιτευχθεί κυρίως με τη θαρραλέα μείωση του υπολοίπου των τοκοφόρων συναλλαγματικών π.χ. κατά 4-5 ευρώ. δισεκατομμύρια ετησίως την επόμενη φορά, εάν το επιτρέπουν οι συνθήκες. Και αυτή η παρέμβαση εξασφαλίζει μείωση του κόστους τόκων, γιατί ειδικά τους τελευταίους μήνες οι τοκογλυφικοί λογαριασμοί, ανεξάρτητα από τη διάρκειά τους, έχουν κόστος άνω του 3,7%-3,8%.

Βασικός στόχος είναι η αξιολόγηση του ελληνικού χρέους να προσεγγίσει το επίπεδο «Α» του 2009 την επόμενη τριετία.

Χάρη σε αυτές τις κινήσεις, η Ελλάδα θέλει να διασφαλίσει ότι το 2024 θα κλείσει με το μικρότερο δυνατό έλλειμμα στον τομέα των δημόσιων οικονομικών. Η απόδοση του προϋπολογισμού του 2024 θέτει τη χώρα στην πρώτη θέση στην ΕΕ, όπως και με το έλλειμμα 0,8% φαίνεται να παράγει το ένα τρίτο του μέσου ελλείμματος της περιοχής του ευρώ.

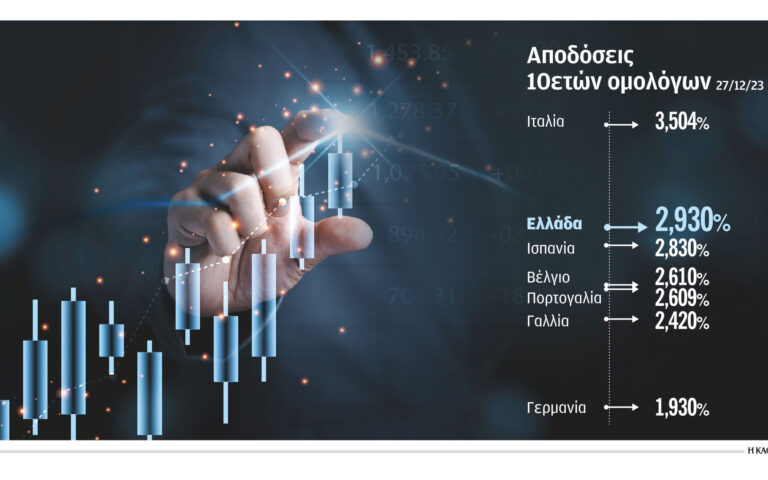

Έχοντας ήδη εξασφαλίσει μια αξιολόγηση επενδυτικής βαθμίδας από πέρυσι – η μόνη αναβάθμιση που αναμένεται από τη Moody’s με τη δημοσίευση της επόμενης έκθεσης αξιολόγησης στις 15 Μαρτίου – η φετινή πρόσκληση σηματοδοτεί μια περαιτέρω αναβάθμιση σε επενδυτική βαθμίδα. Οι χώρες με τις οποίες συγκρίνεται άμεσα η Ελλάδα βρίσκονται καλύτερα στους αντίστοιχους πίνακες. Η Ιταλία, η οποία έχει υψηλότερο κόστος δανεισμού από την Ελλάδα, βαθμολογείται με BBB από τον S&P και Baa3 από τη Moody’s, μια βαθμίδα πάνω από την Ελλάδα και στους δύο οίκους. Η Πορτογαλία βαθμολογείται BBB+ από τον S&P και A3 από τον Moody’s. Με άλλα λόγια, είναι δύο βαθμίδες πάνω από την Ελλάδα βάσει της αξιολόγησης του S&P και τέσσερις βαθμίδες πάνω από την Ελλάδα βάσει της αξιολόγησης της Moody’s. Όσον αφορά την Ισπανία, βαθμολογείται με A από τον S&P και Baa1 από τον Moody’s, που σημαίνει τέσσερις βαθμίδες από τον S&P σε σύγκριση με την Ελλάδα και δύο με βάση τους όρους του Moody’s.

Τι δείχνουν οι αποδόσεις των ελληνικών ομολόγων;

Η Ελλάδα είναι η χώρα με τον υψηλότερο λόγο χρέους προς ΑΕΠ στην Ευρώπη, αλλά και η χώρα με την ταχύτερη αποκλιμάκωση. Οι προβλέψεις της Ευρωπαϊκής Επιτροπής δείχνουν ότι μετά το 2026, ο ελληνικός δείκτης θα συγκλίνει πολύ στενά με την αντίστοιχη ιταλική και – ίσως – από εκείνο το έτος, η Ιταλία θα πέσει στην τελευταία θέση. Η εξέλιξη αυτή, βασικά μειωμένη από τις αγορές, καθώς η απόδοση του ελληνικού 10ετούς ομολόγου ήταν χαμηλότερη από τον αντίστοιχο ιταλικό δεσμό για μήνες, προκύπτει από εκτιμήσεις των αλλαγών του ΑΕΠ, αλλά και από τις προβλέψεις για τα δημοσιονομικά αποτελέσματα των μεμονωμένων χωρών.

Η Επιτροπή μπορεί να μην αποδέχεται την πρόβλεψη της Ελλάδας ότι το ΑΕΠ θα αυξηθεί γύρω στο 3% φέτος, αλλά ακόμη και το 2,3% που περιλαμβάνει στις τρέχουσες προβλέψεις της (η χειμερινή ενημέρωση αναμένεται τον Φεβρουάριο) είναι το υψηλότερο ποσοστό μεταξύ των χωρών του Νότου που επιβαρύνονται με τα μεγαλύτερα χρέη. Για παράδειγμα, η Ιταλία προβλέπει ανάπτυξη 0,9% και 1,2%, αντίστοιχα, και για την ευρωζώνη 1,2% και 1,6% το 2024 και το 2025. Σε δημοσιονομικό επίπεδο, το έλλειμμα της γενικής κυβέρνησης στην Ελλάδα θα είναι 0,9% έναντι 4,4 % στην Ιταλία, 3,2% στην Ισπανία και 2,8% στη ζώνη του ευρώ. Λοιπόν, η σύγκλιση του λόγου του χρέους προς το ΑΕΠ με τον μέσο όρο της ζώνης του ευρώ φαίνεται να διασφαλίζεται κατά τη διετία τόσο στον αριθμητή όσο και στον παρονομαστή. Η Ευρωπαϊκή Επιτροπή προβλέπει ότι έως το 2025 ο λόγος χρέους προς ΑΕΠ θα πέσει κάτω από 150%, με το ετήσιο ποσοστό μείωσης τόσο αυτό όσο και το επόμενο έτος να είναι πολλαπλάσιο και συγκρίσιμο με τον στόχο του νέου Συμφώνου Σταθερότητας (sp τουλάχιστον 1% ετησίως για χώρες με αναλογία χρέους προς ΑΕΠ άνω του 90%), αλλά και σε σύγκριση με τον μέσο όρο της ευρωζώνης, ο οποίος, σύμφωνα με εκτιμήσεις, παραμένει αμετάβλητος στο 90%.